Маржинальность прибыли

Маржинальность учитывает себестоимость продукции, без затрат, связанных с ведением бизнеса. Прибыль учитывает затраты на всех стадиях ведения бизнеса. Поэтому прибыль меньше маржи. С ростом маржи растет и прибыль. В привязке к прибыли маржа является прибылью, деленной на рыночную стоимость продукта.

Доход показывает конечный итог работы организации, маржинальность формирует цену. На ее основе делают:

Доход показывает конечный итог работы организации, маржинальность формирует цену. На ее основе делают:

- расчеты маркетинговых затрат

- анализируют поток клиентов

- просчитывают уровень доходов

Коммерческая деятельность подразумевает получение прибыли. Маржа является наиболее яркой величиной успешности предприятия.

Как рассчитать данный коэффициент?

Итак, экономистами понимается маржа, как разница между отпускной ценой и себестоимостью товара. Она выступает прямым отражением эффективности любой коммерческой деятельности, то есть демонстрацией того, насколько успешно та или иная компания преобразует свои доходы в прибыль. Служит относительной величиной, выражаемой в процентах. Формула маржи выглядит, как правило, следующим образом: прибыль/доходы умножают на сто.

Стоит привести простой пример. Известно, что маржа у организации составляет двадцать пять процентов. Из этого можно заключить вывод о том, что каждый рубль полученной выручки несет фирме двадцать пять копеек прибыли. Остальные же семьдесят пять копеек относят к расходам.

Маржинальность или торговая наценка

Когда расчет маржи проводится в %, новички ее путают с наценкой. Маржа – отношение разницы между продажной ценой и себестоимостью к продажной цене. Наценка – отношение разницы между продажной ценой и себестоимостью к себестоимости. В денежном эквиваленте эти величины одинаковы. В процентном выражении они отличаются.

Пример:

Расчет наценки: куплен товар за 50 рублей, продан за 150. Прибыль равна (150 – 50) / 50 = 2 х 100% = 200%.

Расчет маржи: (150 – 50) / 150 = 0,66 х 100% = 66%.

Видео о разнице этих двух показателей:

Таблица 1. Отличия маржи и наценки.

|

Основные понятия |

Маржа |

Наценка |

|

Что показывает |

Уровень дохода после вычета всех расходов |

Надбавка на закупочную цену |

|

Максимальный уровень |

Не более 100% |

Может превышать 100% |

|

На основании чего рассчитывается |

Доход компании |

Себестоимость |

|

Соотношение |

Не бывает больше наценки |

Чем больше наценка, тем больше маржа |

С рыночной точки зрения величина надбавки не ограничена ничем. В некоторых странах существуют нормативные положения, регламентирующие размер надбавки.

Анализ показателя

Изучая маржинальность, получают полную картину работы организации. Она показывает насколько прибыльно/убыточно предприятие. С помощью показателя определяют и контролируют:

- рентабельность работы в целом и каждого проекта в отдельности

- влияние оплаты труда сотрудников на прибыльность предприятия

- наиболее выгодных заказчиков

- рост или снижение доходности

- самые затратные проекты

- во сколько обходится каждая услуга

Для точной картины рассчитывают квартальный показатель. Если предприятие работает стабильно, ограничиваются ежегодными расчетами.

Для нормальной работы любого предприятия расчет и анализ маржинальности необходим на каждом этапе. Он позволяет вовремя реагировать на снижение прибыльности, формировать фонд развития, правильно устанавливать надбавку на товар (услуги).

Напишите свой вопрос в форму ниже

Как контролировать маржинальность

Маржинальность — самый наглядный из показателей, по которым можно оценивать и контролировать работу бизнеса. Поэтому часто маржинальность отслеживают в динамике — рассчитывают её несколько месяцев и оценивают, как она меняется.

Вот о чём говорят изменения:

- Маржинальность растёт — значит, бизнес работает в верном направлении: уменьшает расходы и при этом либо сохраняет выручку на прежнем уровне, либо увеличивает её.

- Маржинальность остаётся на одном уровне — бизнес работает без изменений, с прежним уровнем выручки и расходов.

- Маржинальность падает — эффективность бизнеса стала ниже. В этом случае нужно либо пересмотреть статьи расходов, либо увеличить стоимость товаров или услуг.

Что такое процентная маржа?

Понятие процентной маржи широко используется в банковском секторе в качестве одного из ключевых показателей оценки успешности коммерческой деятельности. Данный показатель служит основным источником, формирующим прибыль практически любого банковского учреждения. Исключением являются банки, основная деятельность которых связана с операциями по непроцентным доходам.

Читать также по теме «Что такое маржа? Расчет маржинальности»

Что такое процентная маржа?

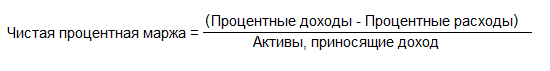

В самом простом понимании суть процентной маржи может быть проиллюстрирована следующей формулой:

процентная маржа = сумма процентных доходов — сумма процентных расходов

Таким образом, процентная маржа отражает сальдо, образующее при сравнении процентов полученных и процентов уплаченных.

Значение показателя процентной маржи может быть представлено как в абсолютном, так и в относительном выражении. В первом случае речь идет о представлении в денежном выражении, во втором – в значениях коэффициентов. Среди подобного рода коэффициентов принято выделять показатели, характеризующие фактический уровень, а также уровень, определенный в качестве достаточного для банка в конкретный момент времени. Таким образом, процентная маржа может выступать в качестве ориентира для дальнейшего развития, либо же в качестве эталона, на который необходимо ориентировать в процессе оперативной деятельности.

Особенности расчета процентной маржи

В процессе осуществления расчета показателя процентной маржи необходимо уделять внимание главной цели проводимого анализа. Именно цель будет определять используемые при вычислении величины

Так, например, для расчета показателя фактического уровня процентной маржи необходимо в числителе представить размер фактической маржи за конкретный период. Эта часть выражения будет константой. Однако, если мы говорим про знаменатель, он может выражать различные показатели. Средний остаток всех активов банка на конкретный период, остаток активов, которые приносят доход, средний остаток задолженности по кредитам – какой именно показатель выбрать для вычисления зависит исключительно от целей проводимого анализа.

Соответственно, если Вам предоставляется значение показателя процентной маржи, проанализируйте контекст, в котором применяется данный показатель, и лишь после этого приступайте к анализу значения самого показателя. В противном случае, Вы можете прийти к ошибочным выводам.

Факторы влияния на размер нормы чистой прибыли

На размер показателя оказывают влияние внешние и внутренние факторы. Изменение экономической ситуации, инфляция, рост конкуренции и другие внешние факторы не зависят от действий сотрудников компании. Внутренние факторы влияния на результат деятельности предприятие может регулировать путем совершенствования менеджмента, организации производства, механизма ценообразования.

В расчете величины индекса участвуют прибыль и выручка. Изменение любой из составляющих величин отражается на результате. Рост одних факторов приносит положительный результат, остальных – отрицательный. Кроме показателей, используемых в формуле, на МЧП влияют составляющие элементы.

| Условие | Положительный результат | Отрицательный результат |

| Рост выручки по отношению к чистой прибыли | Увеличение прибыли опережает рост выручки | Увеличение выручки, опережающее рост прибыли |

| Уменьшение выручки по сопоставлении с чистой прибылью | Уменьшение выручки опережает снижение прибыли | Снижение прибыли, опережающее уменьшение выручки |

| Контроль расходов | Снижение расходов путем оптимизации, приводящее к увеличению чистой прибыли | Увеличение суммы затрат вследствие отсутствия контроля, приводящее к снижению чистой прибыли |

| Налогообложение прибыли | Использование льготных ставок налога на прибыль, установленных регионами | Прекращение права на применение льготной ставки |

| Скорость оборачиваемости средств, регулируемая рациональной

маркетинговой политикой, логистикой, рекламной компанией |

Увеличение скорости оборота отражается на величине затрат, сумме привлеченных средств, процентов по кредитам | Снижение оборачиваемости негативно отражается на себестоимости, величине процентов по заемным средствам |

| Этап развития компании с учетом цикличности или начальной стадии развития | Период деятельности, характеризующийся ростом экономических показателей | Начальный период развития компании, при котором редко достигается прибыль |

Снижение величины МЧП свидетельствует о возникновении проблем с платежеспособностью, рентабельностью деятельности, уменьшении дивидендов акционеров и участников. При изучении динамики можно предупредить вероятность банкротства.

Полученный результат о величине индекса позволяет спрогнозировать показатель, при изменении которого в сторону уменьшения должны быть приняты управленческие решения. При использовании показателя МЧП производится управление процессами в бизнесе, что отражается на прибыли. Для улучшения индекса осуществляется пересмотр ассортимента, ценовой политики, оптимизация затрат, снижение участия земного капитала.

Группа 1. Основные финансовые показатели

Начнем финансовый анализ банка с анализа отчета о финансовых результатах. Этот отчет похож на отчет о прибылях и убытках, которые формируют компании.

В качестве примера будем рассматривать отчетность АКБ «Алмазэргиэнбанк». Возьмем ее с сервиса раскрытия информации disclosure.skrin.ru.

Пример поиска финансовой отчетности банка на сайте disclosure.skrin.ru

Процентный доход

Доходы банковской деятельности заключаются выдаче займов и кредитов предприятиям и физическим лицам. Отсюда основные доходы банка составляют процентные платежи по кредитам и займам.

В строке 1 отчета о финансовых результатах мы видим главный источник дохода банка – «Процентные доходы». Их увеличение показывает улучшение финансового состояния организации.

Как можно заметить Процентные доходы могут быть от:

- Размещения средств в кредитных организациях.

- От ссуд, предоставленных клиентам, не являющимися кредитными организациями.

- От оказания услуг по финансовой аренде.

- От вложения в ценные бумаги.

Процентные доходы банка в балансе

В нашем примере доход у банка «Алмазэргиэнбанк» сократился с 3 001 141 тыс. руб. до 2 869 606 тыс. руб.

Процентный расход

Расходы банка складываются от привлечения денежных средств от предприятий и физических лиц, т.е. основные расходы – это выплата процентов по депозитам

Процентные расходы состоят из:

- Расходов по привлеченным средствам кредитных организаций.

- Расходов по привлеченным средствам клиентов, не являющимися кредитными организациями.

- Расходов по выпущенным долговым обязательствам.

Расходы у анализируемого банка также сократились с 1 254 915 тыс. руб. до 1 191 896 тыс. руб.

Процентный расход банка

Чистый процентный доход

Разница между Процентным доходом (стр. 1) и Процентным расходом (стр. 2) формирует Чистый процентный доход (стр. 3).

Чистый комиссионный доход

Комиссионные доходы не относятся к процентным доходам и получаются от комиссий за проведение операций. В общей структуре доходов банка могут доходить до 30%.

Формула расчета чистого комиссионного дохода = Комиссионные доходы – Комиссионные расходы.

Являются одной из составляющих чистого операционного дохода банка.

Пример расчета чистого комиссионного дохода банка

В нашем примере Чистые комиссионные доходы = 586 119 – 120 883 = 465 236 тыс. руб.

Операционные доходы

Помимо доходов от основной деятельности у банка есть доходы и расходы от предоставления прочих услуг населению и бизнесу, а также от инвестиционной деятельности. Результаты от торговых и прочих операций формируют операционные доходы банка.

Операционные доходы и расходы банка

Для банка АКБ «Алмазэргиэнбанк» операционные доходы и операционные расходы были соответственно равны 725 622 тыс. руб. и 1 964 517 тыс. руб.

Операционные расходы

Далее смотрим операционные расходы. Если из Чистых доходов (стр.20) отнять Операционные расходы (стр.21), то мы получим Прибыль до налогообложения (стр.22).

Чистая прибыль

Чистая прибыль (стр.24) заключительный показатель, который мы получим, отняв налог из Прибыли (убыток) до налогообложения.

Расчет чистой прибыли банка

В нашем примере у банка чистая прибыль выросла с 29 630 тыс. руб. до 320 814 тыс. руб.

Абсолютные показатели, которые мы рассмотрели полезно использовать для определения масштабов и объема деятельности банка. Рекомендуется анализировать изменение этих показателей во времени, чтобы видеть динамику изменения.

Доходы и расходы финансовых организаций

Федеральный закон от декабря 1990 № 395 под названием «О банках и банковской деятельности» регулирует основные положения, связанные с рассматриваемой экономической сферой. В нем указывается, что доходы соответствующих финансовых учреждений являются общей суммой денежных средств, которые поступают в соответствующую организацию в результате выполнения активных операций и в ходе предоставления прочих банковских услуг.

Согласно ФЗ «О банках и банковской деятельности» доходность при этом должна быть достаточной не просто для покрытия операционных расходов, но также и для возможности наращивания собственного капитала, а, кроме того, для выплаты доходов акционерам. Стоит отметить, что в конечном итоге подобная прибыль повышает банковский авторитет, улучшая его конкурентные позиции на рынке.

Чем выше доля доходов, которые получены на регулярной основе, тем выше качество банковской прибыли. Когда часть заработка отличается случайным характером, тогда это свидетельствует о нестабильности деятельности. Доходы банка делят на две базовые категории: на процентный и непроцентный тип. Первые составляют до 70% прибыли финансовой организации. Они, как правило, состоят из заработка от предоставления клиентам кредитных услуг, от инвестиций в ценные бумаги и прочих манипуляций.

К процентной прибыли банка относятся доходы по кредитованию субъектов хозяйственной дельности и физических лиц. Сюда же имеет отношение и заработок по депозитам. Прочими вариантами считается прибыль от операций с филиалами и иными учреждениями, а также внебалансовые операции. Продолжаем говорить о банковской марже, ее факторах и путях повышения.

Что такое «Чистая процентная маржа»

Метрика производительности, которая показывает, насколько успешно инвестиционные решения фирмы сопоставлены с ее долговой ситуацией. Отрицательное значение означает, что фирма не просчитала оптимальное решение, поскольку процентные расходы оказались больше суммы доходности от инвестиций.

Проще говоря, чистая процентная маржа — это отношение чистого процентного дохода к инвестированным активам.

Чистая процентная маржа рассчитывается как:

Чистая процентная маржа также известна как чистая доходность по процентным активам.

Подробнее о чистой процентной марже

Например, компания ABC имеет доходы от инвестиций в размере $ 1 млн, расходы на выплату процентов в размере $ 2,000,000 и инвестированные активы в размере $ 10 млн. Отсюда, чистая процентная маржа компании будет равна -10%. Это означает, что ABC потеряла больше денег на расходы по процентам, чем заработала от инвестиций. В этом случае, для компании лучше всего использовать инвестиционные фонды для погашения долгов вместо того, чтобы продолжать зарабатывать от инвестиций.

Другой пример: предположим, Вася взял кредит в $ 1.000.000 и использовал его на покупку облигаций компании XYZ. Пусть по облигациям выплачивается 5% в год, или $ 50000. Процентная ставка по кредиту составляет 3%, или $ 30 000 в год. Используя формулу выше:

Чистая процентная маржа = ($ 50 000 — $ 30 000) / $ 1,000,000 = 0,02 или 2%

Почему это важно

Для банков чистая процентная маржа играет очень важную роль, т.к. они кредитуют по одной ставке, а вкладчикам платят по другой. Тем не менее, сравнивать чистую процентную маржу различных банков не всегда полезно, поскольку характер кредитования и депозитная деятельность у каждого банка разная.

Похожие термины

|

Маржа Термин маржа (англ. Margin) имеет четыре определения: |

Левередж Термин «Leverage» может иметь несколько значений. 1. Левередж — использование различных… |

|

Переоценка по рынку Термин переоценка по рынку (англ. Mark To Market) может иметь несколько значений: |

Залог (Обеспечение) Залог (Обеспечение) — недвижимость или другие активы, которые заемщик предлагает кредитору при… |

Маржа

Термин маржа (англ. Margin) имеет четыре определения:

Левередж

Термин «Leverage» может иметь несколько значений.

1. Левередж — использование различных…

Переоценка по рынку

Термин переоценка по рынку (англ. Mark To Market) может иметь несколько значений:

Залог (Обеспечение)

Залог (Обеспечение) — недвижимость или другие активы, которые заемщик предлагает кредитору при…

На что лучше ориентироваться: маржу или прибыль?

Это взаимозависимые показатели. Ориентироваться только на один из них нельзя. Если исходя из маржи рассчитывается предварительное значение прибыли, то и исходя из прибыли регулируются размеры маржи. Через маржу можно управлять многими составляющими бизнес-процессов, например, ценообразованием, что в конечном итоге скажется на прибыли. Исключать любой из этих показателей из финансовой цепочки нельзя. Итог может оказаться плачевным. Каждая компания, хоть и заявляет, что финальной целью является получения прибыль, но на нее они могли и не выйти, не рассчитав потенциальную маржу.

Бесполезно

16

Занятно

120

Помогло

150

Рентабельность по чистой прибыли

Печально известная чистая прибыль отражает общую сумму выручки, оставшуюся после учета всех расходов и дополнительных потоков доходов. Сюда входят валовая прибыль и операционные расходы, упомянутые выше, но они также включают платежи по долгам, налогам, единовременные расходы или платежи, а также любой доход от инвестиций или вторичных операций. Чистая прибыль отражает общую способность компании превращать доход в прибыль.

Производится расчет маржинальности по формуле:

Выручка – Себестоимость товаров – Управленческие и коммерческие расходы – Прочие расходы – Налоги / Выручка х 100 % = Маржа чистой прибыли.

Как рассчитать размер прибыли:

- Узнать стоимость проданных товаров. Например, 30 рублей.

- Узнать свой доход, например, 50 рублей.

- Рассчитать валовую прибыль, вычтя стоимость из дохода: 50 — 30 = 20 рублей.

- Разделить валовую прибыль на доходы: 20 / 50 = 0,4.

- Перевести в проценты: 0,4 * 100 = 40 %.

Таким образом рассчитывается размер прибыли. Как видно, маржа — это простой процентный расчет, но, в отличие от наценки, она основана на выручке, а не на стоимост проданныхи товаров.

Коэффициенты финансовой устойчивости

1. Коэффициент покрытия ликвидности

Как следует из названия, коэффициент покрытия ликвидности измеряет ликвидность банка. В частности, он измеряет способность банка выполнять краткосрочные (в течение 30 дней) обязательства, не прибегая к внешним денежным средствам.

Формула коэффициента покрытия ликвидности выглядит следующим образом:

Коэффициент покрытия ликвидности = Сумма высококачественных ликвидных активов / Общая сумма чистого денежного потока.

Период в 30 дней был выбран потому, что это предполагаемое количество времени, необходимое для того, чтобы правительство вмешалось и помогло банку во время финансового кризиса. Таким образом, если банк способен финансировать отток денежных средств в течение 30 дней, он не упадет.

2. Коэффициент финансового рычага

Коэффициент финансового рычага измеряет способность банка покрыть свои риски капиталом первого уровня. Поскольку капитал первого уровня является основным капиталом банка, он также очень ликвиден. Капитал первого уровня может быть легко конвертирован в денежные средства, чтобы легко покрыть риски и обеспечить платежеспособность банка.

Формула для коэффициента финансового рычага выглядит следующим образом:

Коэффициент финансового рычага: Капитал первого уровня / Общие активы (экспозиция).

3. Коэффициент CET1

Коэффициент CET1 аналогичен коэффициенту рычага. Он измеряет способность банка покрывать свои риски. Однако коэффициент CET1 является более строгим показателем, поскольку он учитывает только капитал первого уровня обыкновенного капитала, который меньше, чем общий капитал первого уровня. Кроме того, при расчете коэффициента учитывается также уровень риска подверженности риску (актива). Активы с более высоким уровнем риска имеют более высокий вес риска, что снижает коэффициент CET1.

Формула коэффициента CET1 выглядит следующим образом:

Коэффициент CET1 = Капитал 1-го уровня / Активы, взвешенные с учетом риска.

Прибыль банка

Стоит отметить, что сам термин «маржа» по-разному может трактоваться в странах Европейского союза и в России. На нашей территории это понятие считается аналогичным обозначению «чистая прибыль», поэтому принципиального отличия в вычислении нет

Важно помнить о том, что речь идет именно о доходности, но никак не о наценках

Правда, отличие одного показателя от другого все же имеется. Термин «маржа» считается очень важным аналитическим значением, которое используется на фондовых биржах, а, кроме того, в банковском деле. Размеры маржи, которую предоставляют брокерам, имеют существенное значение для трейдеров. Во время проведения анализа полученных доходов ее можно сравнивать с торговыми розничными наценками.

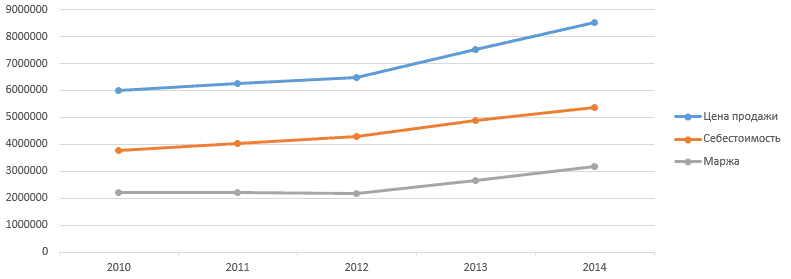

Примеры и формулы

Показатель может быть выражен в денежном и процентном эквиваленте. Считать можно и так, и так. Если выражать через рубли, то она всегда будет равна наценке и находится по формуле:

М = ЦП — С, где

ЦП — цена продажи; С — себестоимость. Однако при подсчете в процентах используется такая формула:

М = (ЦП — С) / ЦП х 100

Особенности:

- не может быть 100% и более;

- помогает анализировать процессы в динамике.

Увеличение цены продукции должно приводить к росту маржи. Если этого не происходит, значит, себестоимость повышается быстрее. И чтобы не оказаться в убытке, необходимо пересмотреть ценовую политику.

Определение показателя маржи чистой прибыли

Маржа чистой прибыли (или норма чистой маржи) является относительным показателем, выражается в процентах. Имеется отличие нормы маржи от абсолютного показателя чистой прибыли, используемого в стоимостном виде. Элемент, применяемый в процентном выражении, является более информативным, позволяет проводить сравнительный анализ.

Условия применения нормы чистой маржи:

- Показатель позволяет определить соотношение полученной чистой прибыли ко вложенным суммам собственного и инвестированного капитала.

- Индекс указывает на соотношение в целом по предприятию с учетом результата по прочим операциям, не связанным с основной деятельностью.

- Данные расчета можно использовать не только в целом по предприятию, но и по отдельному его сегменту, товарной группе или обособленному подразделению. Оценка по группе имеет значение при прогнозируемом выпуске, внедрении новых технологий.

- На величину показателя влияет сфера деятельности компании. Производственные, ресурсодобывающие предприятия имеют более высокий индекс показателя, компании розничной или оптовой торговли, потребительских услуг получают меньшую отдачу с вложенного капитала.

- Чем выше величина показателя, тем рентабельнее работает компания, имеет большую конкурентоспособность. При анализе данных оптимальным признается положительная динамика изменения величины.

Индекс чистой маржи используется для проведения экономического анализа. В случае применения показателя необходимо учитывать факторы влияния на результат расчета и вероятность одномоментного изменения в динамике. Возникновение дохода, временно увеличившего прибыли или расхода, однократно снизившего величину, может повлиять на размер нормы маржи.

Для получения более точной картины дополнительно используют данные о марже операционной и валовой прибыли. Детализация позволяет определить элементы, влияющие на изменение показателей. Одновременно проводится факторный анализ.

Что такое маржа

В торговле маржа

– это торговая наценка, процент, прибавляемый к цене для получения конечного результата.

Что такое наценка и маржа в торговле, а также чем они отличаются и на что следует обращать внимание при разговоре о них, наглядно рассказывает видео:

В микроэкономике маржа

(grossprofit — GP) – разновидность прибыли, отражающая разницу между выручкой и затратами

на изготавливаемую продукцию, выполняемые работы и оказываемые услуги или разницу между ценой и себестоимостью единицы товара. Данный вид прибыли совпадает с показателем «прибыль от реализации

».

Также в рамках экономики фирмы

выделяют маржинальный доход

(contributionmargin — CM) – еще один вид прибыли, который показывает разницу между выручкой и переменными затратами. Данный вид прибыли помогает сделать выводы о доле переменных затрат в выручке.

В финансовой сфере

под термином «маржа

» понимается разница в процентах, курсах валют и ценных бумаг и процентных ставок. Практически все финансовые операции направлены на получение маржи – дополнительной прибыли от указанных разниц.

Для коммерческих банков маржа

– это разница между процентами на выдаваемые кредиты и используемые депозиты. Маржу и маржинальный доход можно измерить как в стоимостном выражении, так и в процентах (отношение переменных затрат к выручке).

На рынке ценных бумаг

под маржой

понимается залог, который можно оставить для получения кредита, товаров и иных ценностей. Они необходимы для сделок на рынке ценных бумаг.

Кредит на основе маржи отличается от традиционного тем, что в этом случае залог составляет только часть от суммы кредита или суммы предполагаемой сделки. Обычно доля маржи составляет до 25% от величины займа.

Маржой также называют денежный аванс, предоставляемый при покупке фьючерсов.

Маржа операционной прибыли

Операционная прибыль также учитывает все виды расходов, необходимых для повседневного ведения бизнеса. Хотя эта цифра по-прежнему не включает долги, налоги и прочие расходы, она включает амортизацию и износ активов.

При делении операционной прибыли на доход этот средний уровень рентабельности отражает процентную долю каждого рубля, который остается после погашения всех расходов, необходимых для поддержания бизнеса.

Как же найти в этом случае маржу? Формула ее расчета для операционной прибыли выглядит следующим образом:

Продажи – Себестоимость – Общие расходы = Маржа операционной прибыли.

Путь повышения маржи

Многие предприниматели задумываются о том, как повысить маржу. Но часто бизнесмены полагают, что, если они увеличат товарную наценку, тогда спугнут своих покупателей, а значит, потеряют клиентов. Но большинство опытных профессионалов категорически с этим не согласны.

Таким образом, они считают, что маржу товаров можно и нужно в обязательном порядке повышать. Отмечается, что этот прием не просто работает, а в действительности приносит прибыль. И в том случае, если руководитель бизнеса до сих пор боялся поднимать цены, то необходимо это все же сделать, проработав показатели формулы продаж.

Влияние на прибыль

Развивая рыночный механизм, необходимо рассмотреть опыт стран Запада, применяющих в то же время полный набор процентных ставок – зафиксированный и плавающий и, как правило, рассматривая процентные ставки в зависимости от изменения состояния рынка.

В этих условиях все активы и пассивы могут быть разделены на четыре категории согласно скорости регулирования выплат процентов и перехода к новым ставкам уровня интереса. Есть следующая классификация активов и пассивов:

- Активы и пассивы, на которые применен непосредственный и полный обзор процентных ставок в случае изменения состояния рынка;

- Полное регулирование в течение 3 месяцев;

- Активы и пассивы, на которых ставки рассмотрены в период, превышающий 3 месяца;

- Активы и пассивы с абсолютно фиксированными процентными ставками.

Первые две группы в целом представляют активы и пассивы банка, чувствительного к перестройке процентной ставки. Их отношение позволяет оценивать риск интереса, который производится банком, и также предсказать изменение процентной маржи. Несоответствие ответственности актива первых двух групп (А + В) в литературе иностранного банка получило имя ГЭПа. В случае, когда активы, чувствительные к перестройке процентной ставки, превышают соответствующие обязательства, ГЭП носит положительное значение, в случае противоположного отношения — отрицательный.

Управление ГЭПом принимает задачу максимизации процентной маржи во время цикла пересмотра процентных ставок. Есть несколько подходов к управлению ГЭПом:

поддерживать портфель активов разносторонне развитых по ставкам, условиям, секторам экономики, стремясь гарантировать его высокую ликвидность;

применять соответствующую стратегию управления активами к каждой стадии цикла процентных ставок и обязательств банка. Например, на этапе низких процентных ставок в случае ожидания их роста разумно увеличить условия заимствования средств, уменьшить сумму кредитов с фиксированными процентными ставками, уменьшить условия инвестиций, привлечь долгосрочные кредиты, закрыть кредитные лимиты.

Анализ высококачественной структуры инвестиций и обязательств банка оценки риска интереса и прогнозирования размера процентной маржи выполнен в следующей форме (счет 20.2).

Что такое маржинальность

Маржинальность — отношение маржи к выручке. Её считают в процентах.

Маржинальность = Маржа / Выручка × 100%

Маржинальность показывает, сколько прибыли содержится в каждом заработанном рубле — то есть насколько эффективно бизнес продаёт свой товар или услугу.

Разберём на примере. Допустим, выручка предпринимателя за ноябрь — 350 тысяч рублей. Переменные расходы — 170 тысяч рублей. Маржа за ноябрь будет равна: 350 тысяч − 170 тысяч = 180 тысяч рублей.

Выручка предпринимателя за декабрь — 490 тысяч рублей, переменные расходы — 260 тысяч рублей. Маржа декабря: 490 тысяч − 260 тысяч = 230 тысяч рублей.

Маржа за декабрь выше, поэтому напрашивается вывод о том, что в декабре предприниматель работал лучше. Но по одной марже нельзя оценить эффективность бизнеса. Рассчитаем маржинальность.

Фото: Andrey_Popov / Shutterstock

Маржинальность предпринимателя за ноябрь: 180 тысяч / 350 тысяч × 100% = 51%. Маржинальность за декабрь: 230 тысяч / 490 тысяч × 100% = 47%.

Несмотря на то что маржа за декабрь выросла на 50 тысяч в сравнении с ноябрём, маржинальность — эффективность бизнеса — упала на 4 процентных пункта. Если бы маржинальность декабря осталась такой же, как в ноябре, маржа за декабрь составила бы 250 тысяч рублей.

Маржинальность может быть отрицательной. Так бывает, когда себестоимость товаров или услуг больше, чем доход бизнеса от их продажи.

Что такое маржа?

Этот термин пришел из Европы В переводе с английского Margin или французского Marge маржа означает наценку. Маржа встречается в банковском и страховом бизнеса, коммерческих операциях и операциях с ценными бумагами и проч. Экономисты называют маржой разницу от полученного дохода компании и себестоимостью производимой продукции. Часто слова «маржа» заменяют «валовой прибылью». Принцип расчета маржи прост: из полученной суммы вычитается себестоимость. Полученное значение указывает, сколько реальных денег получает организация от продажи продукции без учета дополнительных затрат.

Важность маржи не стоит недооценивать. Она показывает, насколько эффективен тот или иной бизнес

С маржой напрямую связаны доходы компании и оценивается ее деятельность.

Банковские работники говорят о марже, когда сравнивают разницу ставок по кредитам и депозитам. Условно говоря, если банк хочет привлечь клиентов высокими ставками по вкладам, то он вынужден предлагать высокие ставки по кредитам.

Маржа играет большую роль в оценке эффективность работы компании. От ее размера будет прямо пропорционально зависеть чистая прибыль. Маржа лежит в основе формирования фондов развития. Процентное значение маржи (или процентная наценка) будет рассчитано отношением себестоимости к выручке. Если посчитать валовую «грязную» прибыль к выручке, то получится важный показатель – коэффициент маржи. В процентах получится рентабельность продаж, а это является главным индикатором работы любой организации.

Если взять понятие маржи на бирже, например, Форексе, то она означает временное залоговое сотрудничество. В ходе него участник получает необходимую сумму для проведения операции. Принцип маржинальных сделок состоит в том, что участнику не обязательно оплачивать всю стоимость контракта. Он пользуется предоставленными ему ресурсами и небольшой частью собственных денег. Как только сделка закроется, то полученный доход поступит на депозит, на котором они были размещены. Если сделка станет убыточной, то убыток покроется за счет заемных средств, которые потом все же придется возвращать.

Сейчас модными стали показатели «фронт-маржа» и «бэк-маржа», которые связаны друг с другом. Первый показатель отражает получение дохода с наценки, а второй – от акций и бонусов.

Таким образом, указанные показатели рассчитываются в процессе работы любой компании. Они сформировали отдельное направление управленческого учета – маржинальный анализ. Благодаря марже, компания манипулирует переменными издержками и затратами, тем самым влияя на итоговый финансовый результат.

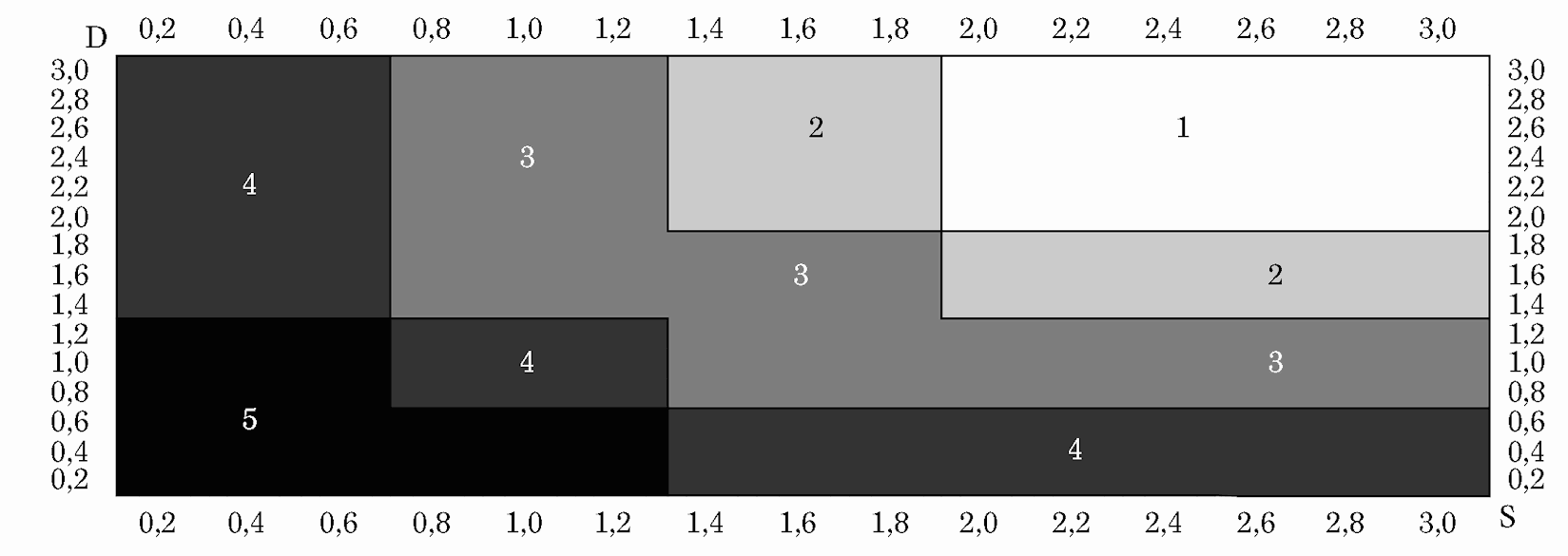

Итоговый рейтинг финансового состояния банка

Итоговый рейтинг финансового состояния банка

определяется на основе анализа сочетания двух сводных показателей:

динамики изменения финансового состояния и текущего показателя

финансового состояния. Сводный динамический показатель (D0)

рассчитывается как среднее арифметическое шкалированных значений

показателей динамики:

Динамика финансовых показателей характеризуется как:

- негативная, если D0 находится в интервале 0 — 0,7

(негативная

динамика финансовых показателей); - неопределенная, если D0 попадает в интервал 0,7 — 1,3

(отсутствие явной позитивной или негативной динамики финансовых

показателей); - удовлетворительная, если D0 попадает в интервал 1,3 — 2,0

(в целом положительная динамика при редких фактах снижения финансовых

показателей); - положительная, если D0 попадает в интервал 2,0 — 3,0

(долгосрочный рост всех показателей).

Сводный показатель текущего финансового состояния (S0)

рассчитывается в два этапа.

1. Рассчитываются средние арифметические значения по каждой

оставшейся группе шкалированных показателей:

2. Рассчитывается среднее арифметическое средних значений по

каждой группе, включая эффективность деятельности:

Текущее финансовое состояние характеризуется как:

- неудовлетворительное, если S0 находится в интервале 0 — 0,7;

- удовлетворительное, если S0 попадает в интервал 0,7 — 1,3;

- среднее, если S0 попадает в интервал 1,3 — 2,0;

- первоклассное, если S0 попадает в интервал 2,0 — 3,0.

Итоговое значение рейтинга финансового состояния (KRF)

определяется в соответствии со схемой, представленной на рисунке.

Подводим итоги

Маржа и прибыль — не одно и то же. Все показатели маржи даны в процентах и, следовательно, имеют дело с относительными изменениями, что удобно для сравнения вещей, которые работают в совершенно другом масштабе. Прибыль явно выражается в валюте, что дает более точный контекст, что удобно для сравнения повседневных операций.

Для руководителей компаний показатели прибыльности важны потому, что они выявляют слабые места в операционной модели и позволяют сравнивать результаты из года в год. Для инвесторов прибыльность компании имеет значение для ее будущего роста и инвестиционного потенциала.

Маржа прибыли используется для определения того, насколько хорошо руководство компании генерирует прибыль. Полезно сравнивать размер прибыли за несколько периодов и с другими компаниями, работающими в той же отрасли.